Налог на профессиональный доход (НПД) или по-простому «самозанятость» в качестве эксперимента был введен в 2019 году в четырех регионах. А с 1 июля 2020 года вошел в число налоговых режимов, применяемых по всей стране.

В настоящее время налоговики анализируют онлайн-пространство, чтобы найти «частников», которые не платят налоги со своей деятельности. В свою очередь «частники» не хотят регистрироваться как ИП, так как придется платить взносы и сдавать отчетность. Режим самозанятости позволяет работать законно и при этом существенно сэкономить. Налоговые ставки НПД гораздо ниже других систем налогообложения, отчетность сдавать не нужно, а онлайн-касса не требуется.

Несмотря на простоту НПД, вопрос о том, становиться ли самозанятым, неоднозначен для граждан. Разбираемся во всех вопросах и рассказываем о плюсах и минусах спецрежима, чтобы вам было проще сделать выбор.

Кратко о режиме самозанятости в вопросах и ответах

Кто может оформить самозанятость?

ИП и физлица, которые самостоятельно, без наемных сотрудников оказывают услуги, выполняют работы и продают товары собственного производства. НПД подходит всем категориям граждан, но есть ограничения по видам деятельности, они перечислены в п.2 ст.4 закона от 27.11.2018 № 422-ФЗ. Подробно мы писали об этом в статье «Закон о самозанятых»

Размер налоговых ставок и налоговых вычетов

Ставки НПД зависят от того, кому самозанятый гражданин оказывает услуги или продает товары:

-

4% ─ при работе с физлицами;

-

6% ─ с выручки от организаций.

Каждому налогоплательщику на НПД положены налоговые вычеты ─ своеобразный бонус от государства в размере 10 000 рублей, который уменьшает налог.

Что является налоговой базой, какие еще отчисления делает самозанятый и примеры расчетов в статье «Закон о самозанятых».

Сроки уплаты НПД

Налоговая рассчитывает сумму налога и присылает ее самозанятому в «Мой налог» вместе с реквизитами для перевода до 12 числа месяца, следующего за отчетным. Перечислить деньги требуется не позднее 25 числа.

Минимальный размер налога к уплате ─ 100 рублей, если сумма меньше, ее присоединяют к следующему месяцу.

Более подробно о самозанятости читайте в этой статье.

Отчетный документ самозанятых

Обязанность плательщиков НПД ─ после получения оплаты отправка чеков клиентам, сформированных в приложении «Мой налог».

Заключать письменный договор с заказчиком самозанятому необязательно. Тем не менее при появлении разногласий апеллировать к подписанному договору надежнее, чем ссылаться на устные договоренности. Так вы сможете отстоять свои интересы и перед заказчиком, и в суде. Специальной формы договора для самозанятых нет, сгодится типовой ─ гражданско-правового характера. При оформлении документа не забудьте указать, что исполнитель ─ плательщик НПД.

Также вам необязательно предоставлять акты выполненных работ. Однако, если заказчику принципиально важно получать от вас перечисленные документы, смело принимайте такие условия, ведь законодательству они не противоречат.

Самозанятые: плюсы и минусы

Самозанятые: плюсы

-

НПД позволяет получать прибыль и не бояться, что налоговая привлечет к ответственности за незаконную предпринимательскую деятельность, заставит платить налог на доходы (НДФЛ) в размере 13%, НДС по ставке 20% и штраф.

-

Просто зарегистрироваться ─ не придется никуда ходить, всё происходит онлайн. Подробно о регистрации мы рассказываем в статье «Как стать самозанятым».

-

Не надо самим рассчитывать сумму налога, это делает налоговая.

-

Отсутствие отчетности.

-

Нет обязательной уплаты страховых взносов.

-

Не нужно открывать расчетный счет, так как принимать оплату можно любыми способами, включая перевод на вашу личную банковскую карту и электронные кошельки.

-

Не требуется онлайн-касса.

-

Вы можете официально подтвердить свои доходы, например, для получения кредита ─ соответствующая справка формируется в приложении «Мой налог».

-

Самозанятую деятельность легко совмещать с наемной работой. Например, у вас трудовой договор и есть квартира, которую сдаете в аренду. В этом случае с зарплаты вы платите НДФЛ в размере 13%, а с аренды по НПД только 4 или 6%.

Самозанятые: минусы

-

Ограничение в доходах ─ не более 2,4 млн руб. в год.

-

Ограничения по видам деятельности.

Так, нельзя перепродавать товары, продавать подакцизную и маркированную продукцию или быть агентами.

Например, у самозанятого кондитера есть магазин, где он продает свои торты, но добавить в ассортимент фабричные конфеты и шоколад у предпринимателя не получится.

Или другой пример ─ на самозанятости можно шить одежду на заказ, так как это услуги по пошиву, но отшивать модели на продажу нельзя, так как одежда подлежит обязательной маркировке. -

Нельзя нанимать сотрудников, что при расширении бизнеса может стать проблемой.

-

В течение двух лет после увольнения из штата не получится сотрудничать с бывшим работодателем. Например, переводчик работал по трудовому договору, уволился, стал самозанятым. Брать заказы у компании, где он работал нельзя в течение двух лет.

-

Не идет трудовой стаж для будущей пенсии, так как самозанятые не платят взносы в Пенсионный фонд. Чтобы стаж начислялся, можно самостоятельно перечислять деньги в ПФ.

-

ИП на НПД нельзя совмещать с другими налоговыми режимами, это ограничивает возможности бизнеса.

-

Некоторые организации с осторожностью относятся к самозанятым подрядчикам, особенно к тем, кто работает полный день, так как подобные отношения налоговая может перевести в трудовые. Последствия для организации ─ доначисление взносов и НДФЛ.

Когда самозанятым понадобится статус ИП?

Если есть необходимость принимать оплату банковскими картами через терминалы эквайринга

Подключить эквайринг может только ИП. Как и почему это происходит, разберем на примере.

Светлана самозанятая, у нее маленький магазин, где она продает кондитерские изделия, выпечку и хлеб собственного производства. Посетителей достаточно, особенно в час пик, почти ни у кого нет наличных денег, только карты.

Без эквайринга Светлана просила покупателей переводить оплату через онлайн-банки. И пока посетителей было мало, такая схема работала. Но когда стали образовываться очереди, многие люди возмущались или просто уходили.

Светлана поняла ─ нужно ставить терминал. В банке ей сказали, что без расчетного счета подключить эквайринг нельзя. А у физлица, даже в статусе самозанятого открыть такой счет не получится по закону, нужно ИП.

Светлана зарегистрировалась как ИП, открыла расчетный счет и подключила эквайринг. И при этом осталась на НПД.

Если вы заняты определенными видами деятельности

В некоторых сферах бизнеса можно работать только ИП или организациям.

Например, работать в такси, согласно закону от 21.04.2011 № 69-ФЗ, могут только индивидуальные предприниматели.

Есть и другие виды лицензируемые виды деятельности, вести которые самозанятые могут только будучи ИП (полный перечень лицензируемых видов деятельности можно посмотреть в статье 12 Федерального закона от 04.05.2011 № 99-ФЗ).

Проводить монтаж пожарной сигнализации, оказывать медицинские услуги (например, лечебный массаж) вам разрешено только в статус ИП. А вот получать лицензию на обучение, если этими услугами занят лично ИП не нужно. К примеру, можно вести обучение детей рисованию или проводить коучинг для взрослых.

Что делать, когда самозанятость не подходит

Если вам по каким-либо причинам не подходит самозанятость вам предстоит

-

Зарегистрировать ИП и ООО в налоговой.

-

Выбрать банк с подходящими для вас условиями по РКО.

-

Подобрать, зарегистрировать в налоговой и настроить онлайн-кассу.

-

Подключить эквайринг.

Все услуги вы можете получить у нас. Наш консультант подберет лучшие предложения среди банков, поможет с выбором кассы и решит все вопросы с подключением.

Оставьте заявку, мы перезвоним вам в ближайшее рабочее время и ответим на все вопросы.

Какую кассу выбрать?

Если вопроса покупки кассы не избежать, следует знать основные критерии ее выбора.

Прежде всего это зависит от потока клиентов, количества товарных позиций, услуг, работ, необходимости перемещать кассу (мобильности), наличие онлайн-платежей.

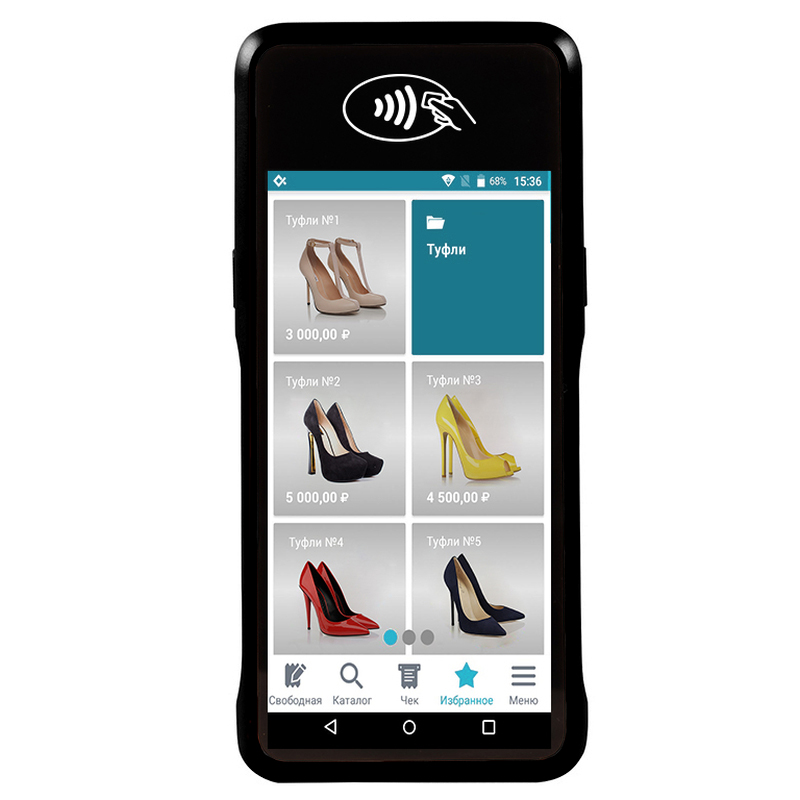

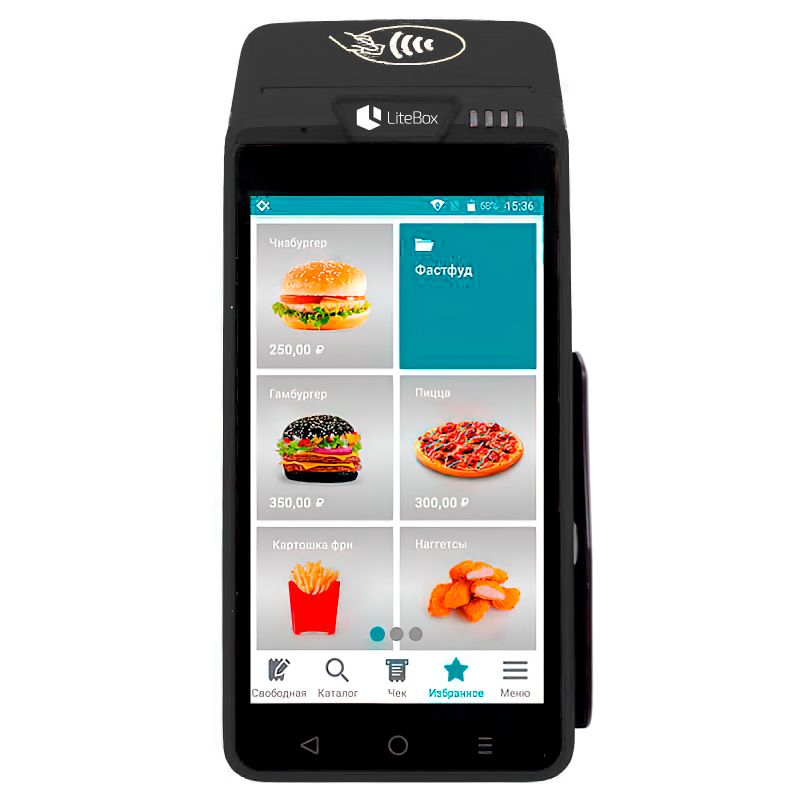

Касса Лайтбокс предлагает большой выбор моделей и сервисов, купить оборудование можно сразу или воспользоваться предложениями по рассрочке и аренде.

Экономия на эквайринге. Во все кассы Лайтбокс встроен функционал по приему безналичных платежей без терминала (через Систему быстрых платежей — СБП). Комиссия здесь гораздо ниже и составляет всего - 0,4%-0,7%. Компания также оказывает услуги по регистрации кассы в ФНС и подключению к ОФД и осуществляет техподдержку в режиме 24/7.

Касса Лайтбокс 5 PRO — производительная компактная касса, способная принимать оплату картами, смартфонами и по QR-кодам через систему СБП (Систему быстрых платежей). Идеально подходит для любого бизнеса, особенно торговли и оказания услуг на выезде.

Касса Лайтбокс 5А — модель подойдет тем, кто постоянно передвигается: мастерам по вызову, курьерам, экспедиторам и т.д. В этот аппарат встроен эквайринг, поэтому вы сможете не только пробивать на ней чеки при получении наличных, но и получать оплату по картам.

Касса Лайтбокс 5 — аналогичная модель, но без бонуса в виде эквайринга (терминал можно подключать отдельно через bluetooth).

Касса Лайтбокс 7 — она подойдет для стационарной работы, например, для салона красоты. Принимать оплату по картам можно также через внешний терминал, например Лайтбокс Эквайринг D200.

Для удобства пользователей предусмотрена товароучетная система, которая встроена в кассу.

Если у вас интернет-магазин, и вы хотите получать платежи прямо с сайта, то вам подойдет облачная онлайн-касса.

Итоги

И все-таки становиться ли самозанятым? Если вы хотите узаконить свою трудовую деятельность или доходы от сдачи имущества в аренду, чтобы спокойно вести бизнес и не платить большие налоги, тогда самозанятость вам подойдет.

У НПД много плюсов, но есть и минусы, некоторые из них станут помехой при расширении бизнеса. Но в этом случае можно сменить налоговый режим.

Дата публикации: 24.05.2021