Количество покупок, совершенных с использованием платежных банковских карт, растет с каждым годом. Так, например, в 2020 году, по данным Центробанка, было совершено более 17, 9 млн. сделок, оплаченных картами. В 2021 году доля платежей картами составила 55% от общего объема совершенных покупок. Для приема безналичных платежей необходим эквайринг.

Что это такое, и так ли уж он нужен ИП? Давайте разбираться.

Что такое эквайринг?

Эквайринг — это услуга приема безналичных платежей, которые осуществляются платежными картами или бесконтактными платежными системами. Кроме того, эквайринг позволяет принимать и интернет-платежи при помощи мобильных приложений.

На сегодня принято различать три основных типа эквайринга:

-

Торговый или стационарный эквайринг для оплаты банковскими картами в магазинах и других стационарных торговых точках. Для него обычно используются платежные терминалы эквайринга и стационарный проводной Интернет (или Wi-Fi).

-

Мобильный эквайринг нужен для приема платежей по картам вне магазинов. Мобильными терминалами эквайринга в основном пользуются те, кто работает в сфере услуг: курьеры, водители такси и маршруток, специалисты по оказанию услуг с выездом к клиенту. Кстати, многие предприниматели используют мобильный эквайринг и в стационарных точках из-за его доступности и компактности оборудования. Передача данных по Интернету здесь происходит в сети мобильного оператора или по Wi-Fi.

-

Интернет-эквайринг. Этот вид эквайринга используется для безналичной оплаты товаров и услуг в интернет-магазинах. Все необходимые для оплаты данные покупатель вводит на специальных защищенных сайтах.

Выгоден ли эквайринг для индивидуальных предпринимателей? Конечно выгоден, и вот почему.

-

Увеличивается скорость обслуживания клиентов: гораздо быстрее приложить карту к терминалу и списать с нее нужную сумму, чем принимать от клиента наличку, рассчитывать и выдавать сдачу. К тому же здесь нулевой риск получить фальшивые купюры.

-

Нет расходов на инкассацию, или они существенно сокращаются.

-

Эквайринг работает и с кредитными картами, а значит, покупатель может потратить больше денег, чем у него есть в наличии.

-

По статистике, средний чек по карте в большинстве случаев выше чека за наличный расчет. Здесь чистая психология покупателя: с осязаемой наличкой расставаться сложнее, чем с “невидимыми” деньгами на карте.

Все эти факторы в совокупности, плюс растущая популярность безналичных платежей делают эквайринг отличным инструментом для получения прибыли и ее увеличения.

Оборудование для эквайринга

Для приема безналичных платежей понадобится специальное оборудование. И здесь у предпринимателя есть несколько вариантов:

POS-терминалы

Автономные терминалы эквайринга (POS-терминалы). Это устройства, которые никак не связаны с кассовым аппаратом. Поэтому во время платежа придется дважды вводить данные и дважды выбивать чек: сначала на терминале эквайринга, потом на кассе. Это значительно замедляет обслуживание покупателей, поэтому этот вариант годится для магазинов с небольшой проходимостью.

Интегрированные терминалы эквайринга связаны с кассой. Здесь во время оплаты продавец выбирает способ оплаты “по карте” и вводит сумму только на кассе. Эта сумма передается на терминал, а чеки печатаются (и на кассе и на POS-терминале) только после того, как терминал примет оплату.

Терминалы эквайринга — решение, в основном, для стационарных торговых точек. Для работы на выезде этот вариант неудобен, так как придется возить с собой два достаточно габаритных аппарата: саму кассу и терминал.

Пин-пады

Пин-пады, в отличие от POS терминалов эквайринга, не могут работать автономно, они подключаются к онлайн-кассе (по Wi-Fi, bluetooth или проводами, в зависимости от модели пин-пада), и работают только в паре с кассой. Если касса по каким-то причинам отключится, то и пин-пад работать не будет. Чек здесь печатается один раз — на кассе.

Кроме того, у пин-падов есть и другие преимущества перед терминалами эквайринга:

-

Цены на пин-пады , как правило, ниже, чем на POS-терминалы.

-

Исключаются ошибки из-за повторного ввода суммы безналичного расчета, так как кассир вводит сумму к оплате только один раз — на кассе, и не дублирует ее на терминале эквайринга.

-

По этой же причине расчеты с покупателями проходят быстрее. Именно поэтому пин-пад рекомендован для небольших торговых точек с высокой проходимостью или там, где в часы пик образуются очереди.

Например, беспроводной недорогой пин-пад Лайтбокс Эквайринг D200 пользуется популярностью у предпринимателей, и вот почему:

-

он подключается к онлайн-кассам по Bluetooth;

-

принимает оплату всеми видами карт и платежными сервисами, например, от Apple, Android, Samsung.

При его покупке действуют очень привлекательные условия по эквайрингу:

-

бесплатное заключение договора с банком на услугу эквайринга;

-

низкая фиксированная ставка 1,99%, не зависящая от оборота;

-

нет обязательств по открытию РКО в каком-то определенном банке.

Пин-пады будут отличным выбором для торговых точек, в которых нет возможности каждый раз подавать клиенту кассу для оплаты картой. Вместо этого мобильный пин-пад можно закрепить на удобном месте, например, на прилавке. В отличие от POS терминала, пин-пад компактный и легкий. Поэтому именно его часто выбирают для магазинов с ограниченной кассовой зоной, для торговли на выезде и в доставку.

Онлайн-кассы с встроенным эквайрингом

Связь такой кассы с банком-эквайером происходит через встроенный модуль эквайринга. Такие онлайн-кассы любит малый бизнес: они компактны, не занимают много места на прилавке магазина, могут использоваться и в разъездной работе, например, при оказании курьерских услуг или каких-либо работ на выезде. Здесь присутствует и элемент экономии денег: вам нужно купить только одно устройство вместо двух — саму кассу с эквайрингом вместо обычной кассы и терминала.

Касса Лайтбокс 5А со встроенным эквайрингом

Это компактный мобильный кассовый аппарат для работы со всеми видами платежных карт, полностью соответствующее закону 54-ФЗ.

-

работает без подзарядки до 20 часов

-

есть встроенный 2D-сканер

-

принимает оплаты любыми картами

-

программное обеспечение кассы Лайтбокс 5А бесплатно обновляется при изменении закона

-

пробивает чеки даже в отсутствии Интернета, а при появлении связи автоматически отправляет информацию в ОФД

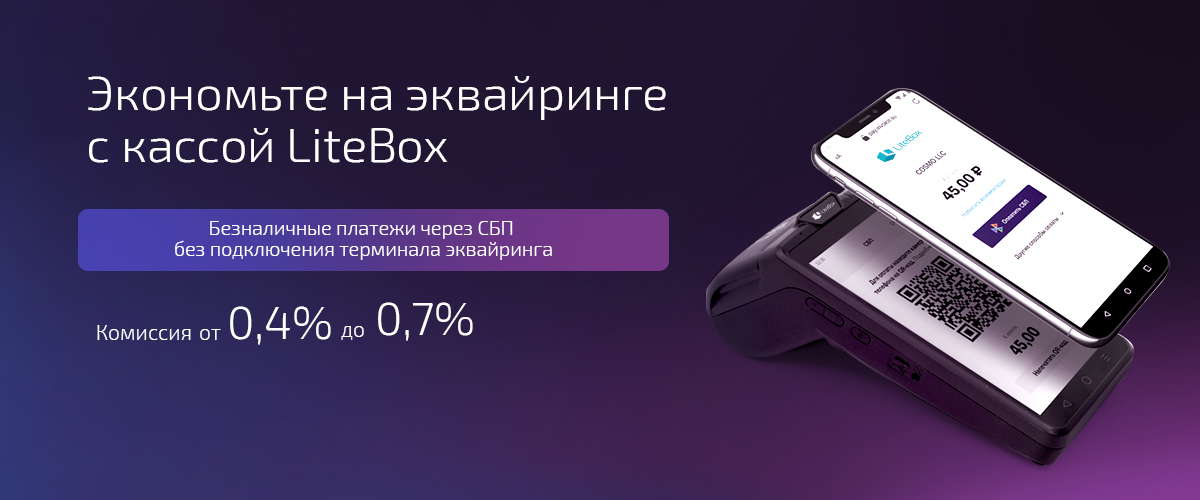

Кассовый смарт-терминал Лайтбокс 5А поддерживает работу с Системой быстрых платежей (СБП). Вы можете принимать безналичную оплату не только через систему эквайринга, но и через СБП и экономить на комиссии банку. Ведь ставки по СБП гораздо ниже эквайринговых, всего 0,4 – 0,7%.

Функционала в любой модели кассы Лайтбокс гораздо больше, чем требует закон. Например, они умеют работать с авансовыми платежами, интернет-заказами и всеми типами маркированных товаров, с системами ЕГАИС и Меркурий.

Кассу Лайтбокс 5А, как и любые другие модели кассы Лайтбокс, можно купить или взять в аренду.

Как подключить эквайринг?

Услугу эквайринга предоставляют банки и финансовые организации. Для того чтобы ИП открыть эквайринг необходимо два условия:

-

Быть зарегистрированным ИП.

-

Иметь право на открытие расчетного счета ИП.

Сам процесс подключения эквайринга довольно стандартный во всех банках и особых проблем не доставляет. Самое сложное — выбрать поставщика услуг эквайринга и подходящий тариф (у каждого банка своя тарифная политика, разная стоимость обслуживания, разный пакет дополнительных услуг). Здесь вы целиком полагаетесь на свой выбор. Важно, чтобы после подключения вы могли работать со всеми платежными системами, имеющими хождение в России: VISA, MasterCard и др.

Дальнейший алгоритм подключения выглядит примерно так (в зависимости от правил выбранного банка он может незначительно изменяться). Вам нужно будет:

-

Отправить заявку на подключение эквайринга в выбранный вами банк-эквайер. Форма заявки и способы ее отправки можно найти на сайте банка.

-

Подготовить пакет документов. Как правило в такой пакет входит свидетельство о регистрации ИП, справку из ФНС, карточка с образцом подписи и печатью ИП (если она у вас есть), и документы, удостоверяющие вашу личность.

-

Заключить с банком договор эквайринга.

-

Выбрать оборудование. Большинство банков сразу же предлагают взять оборудование для эквайринга в аренду (терминал эквайринга, онлайн-кассу и т.д.).

-

Установить и подключить выбранное оборудования в торговой точке, настроить ПО и запустить систему. Установку POS-терминала и его настройку лучше всего доверить техническим специалистам банка-эквайера. Обычно эти услуги бесплатны.

Точно так же происходит и подключение интернет-эквайринга, если он вам необходим.

Сколько стоит эквайринг для ИП?

Сколько денег предприниматель может потратить на подключение услуги эквайринга, и насколько это будет выгодно? Давайте считать.

Банки обычно предлагают ИП два типа ставок по эквайрингу: плавающие и фиксированные.

Плавающие ставки. Здесь комиссия зависит от суммы расчетов по эквайрингу: чем больше вы получаете, тем меньше процент. Обычно это около 2,3 – 2,5% при минимальных оборотах до 500 тыс.р., а при более высоких оборотах процентная ставка снижается до 2%. Это удобно, когда ваше ИП имеет стабильный высокий доход.

Фиксированные ставки эквайринга не зависят от суммы, проведенной через терминал. Этот вариант выгоден тем предпринимателям, доход которых не так стабилен.

Мы промониторили самые популярные предложения на рынке от различных банков, предоставляющих услуги эквайринга для ИП, и свели средние значения в одну таблицу.

|

|

стартовые пакеты (для начинающих бизнесменов) |

для небольшого кол-ва платежей |

среднее кол-во платежей |

большие обороты |

|

обслуживание счета |

бесплатно |

от 580 р./мес. |

от 580 р./мес. |

от 2990 р./мес. |

|

оборот на терминал |

до 150 тыс.р. |

до 250 тыс.р. |

до 450 тыс. р. |

свыше 550 тыс.р. |

|

эквайринг |

2390 - 2500 р./мес. |

2,2 - 2,5% от оборота |

2,06 - 2,1% от оборота |

от 2 до 1.9% от оборота. |

|

аренда терминала эквайринга |

от 2500 – 2900 р/мес. |

от 600 до 800 р/мес. |

от 600 до 800 р/мес. |

от 600 до 800 р/мес. |

|

сервисное обслуживание |

как правило, сервисное обслуживание входит в стоимость обслуживания счета. |

|||

Кроме расходов на обслуживание счета эквайринга и РКО (здесь можно прочитать о том, как выбрать банк для РКО), в статью расходов следует вписать стоимость покупки или аренды эквайрингового оборудования. Как видите, стоимость аренды эквайринговых терминалов тоже разнится: для тех, у кого выше обороты, она, как правило, существенно ниже.

Как ИП сэкономить на эквайринге?

Эквайринг — штука, безусловно, удобная, но, к сожалению, процент за него для многих предпринимателей кажется слишком высоким, либо сам тарифный план не очень удобен. Но можно совершать безналичные операции, не используя эквайринг, и к тому же с более низкими процентами.

Для этого стоит воспользоваться системой быстрых платежей (СБП). Чтобы их принимать, достаточно онлайн-кассы, которая поддерживает такой способ приема оплаты.

Например, на любой кассе Лайтбокс продавец в один клик выводит на экран кассы QR-код для оплаты товаров или услуг. Код можно распечатать и на чековой ленте, если клиенту неудобно считывать код с экрана. Покупатель через приложение своего банка на смартфоне считывает код и моментально переводит деньги за покупку. Чек распечатывается только в том случае, если оплата прошла успешно. Поэтому принимать Через СБП на кассе Лайтбокс не только выгодно, но еще и безопасно.

Экономия в тарифах здесь значительная: за СБП банки в среднем берут от 0,4 до 0,7% комиссии, а за эквайринг — от 1,9 до 2,5%.

Эквайринг для ИП от Лайтбокс

Лайтбокс также предлагает своим клиентам услугу эквайринга. При этом клиент стороннего банка также может подключиться к Лайтбокс эквайрингу. Заключение договора на услугу эквайринга будет бесплатным, а ставки на эквайринг не изменятся, и будут такими же, как для клиентов МТС Банка.

Что предлагает Лайтбокс своим клиентам:

-

Один из самых выгодных тарифов на рынке эквайринга — всего 1,99%.

-

Поддержку СБП со ставкой 0,4 – 0,7%.

-

Возможность подключения к сети через мобильный Интернет, Wi-Fi или BlueTooth.

-

Современное универсальное мобильное оборудование.

-

Высокая степень защиты проводимых онлайн-платежей.

-

Работу со всеми видами карт и бесконтактных платежей, поддержку большинства платежных сервисов в Интернете.

-

Поддержка 24/7.

-

Возможность купить в рассрочку или взять в аренду оборудование, которое вам необходимо (онлайн-кассу, терминал эквайринга, пин-пад).

Оставьте заявку, наш специалист проконсультирует вас и подберет подходящие условия для вашего ИП.

Дата публикации: 22.12.2021